欄目導航 Navigation

文 | 新浪财經 徐苑蕾

編輯 | 韓大(dà)鵬

5月初,在杭州首輪集中(zhōng)供地中(zhōng),浙系房企濱江集團(002244,股吧)共摘得五塊土地。其中(zhōng),其與融信聯合體(tǐ)以172.5億元的總價收獲了4宗地塊,同時還單獨拿下(xià)了1宗總價爲10.07億元的地塊。

但“土拍赢家”随後的一(yī)番言論卻引起業界嘩然。在業績說明會上,濱江集團董事長戚金興透露稱,公司在杭州拍下(xià)的地塊将“努力做到1%-2%的淨利率水平”。

事實上,這已經不是戚金興首次将利潤率公布于衆。戚金興在去(qù)年就曾表示,“從現狀情況看,濱江利潤率僅有5%,不過5%還算高的了,其他兄弟(dì)單位可能還達不到這個數字”。

短期來看,房地産行業利潤率下(xià)行趨勢難以扭轉,這意味着,房企賺錢并不如過去(qù)容易。一(yī)位房企投拓人士告訴新浪财經,自去(qù)年下(xià)半年開(kāi)始,房企在深圳招拍挂市場拿下(xià)的項目,基本隻能實現盈虧平衡甚至也有虧損的,和濱江集團在杭州面臨的情況非常相似。

目前,衆多房企爲了補充“彈藥”,正陷入“薄利搶地”甚至“虧損搶地”的尴尬局面。尤其是熱門城市集中(zhōng)供地,房企競争激烈,溢價率進一(yī)步走高,在此背景下(xià),房地産行業正集體(tǐ)陷入盈利焦慮。

房企“内卷” 利潤率下(xià)滑

截至目前,北京、廣州、深圳、杭州等多個城市的第一(yī)輪集中(zhōng)供地已經收官。整體(tǐ)來看,城市之間熱度分(fēn)化明顯,其中(zhōng)熱點城市項目的利潤空間較爲有限,像重慶、深圳、廈門、無錫等地,多宗地塊溢價觸達最高限價,随後轉入“競自持”或“竟配建”階段,部分(fēn)地塊自持比例甚至達到40%。

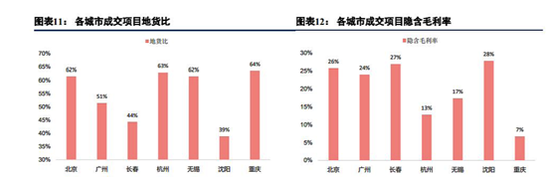

根據中(zhōng)信建投研報統計數據,各城地貨比(地價/房價的比例)分(fēn)别爲:長春44.3%、廣州51.4%、重慶63.6%、無錫61.5%、沈陽38.8%、杭州62.9%、北京61.5%,對應測算出的平均隐含毛利率分(fēn)别爲:長春26.9%、廣州24.0%、重慶6.7%、無錫17.4%、沈陽27.8%、杭州12.8%、北京25.8%。由此可見,像重慶、無錫、杭州這些熱點城市的地貨比超過60%,意味着拿地成本高企,使得毛利率較薄。

一(yī)位參加了深圳首次集中(zhōng)供地的房企投拓人士告訴新浪财經,自去(qù)年下(xià)半年開(kāi)始,房企在深圳招拍挂市場拿下(xià)的項目,基本隻能實現盈虧平衡甚至也有虧損的。“現在限價情況下(xià),大(dà)部分(fēn)很難溢價,盈虧打平或者略微盈利,項目利潤率不超過3%。”

實際上,在地産行業裏,盈利走低也是近幾年的“老生(shēng)常談”。從2020年房企業績數據可以看出,絕大(dà)多數房企出現“增收不增利”、盈利水平走低的情況。即便是行業盈利能力最強的中(zhōng)海地産,其利潤率也較往年有所縮窄。

億翰智庫統計數據指出,截至2020年,其跟蹤監測的50家房企平均毛利潤率爲24.7%,較2019年同期降低5.1個百分(fēn)點;平均淨利潤率爲11.6%,相比2019年同期降低2.3個百分(fēn)點。淨利潤率在10%以上的房企數量,則從38家減少至28家。

房地産行業爲何利潤會持續走低?一(yī)個很重要的原因,與前幾年高地價項目的入市有關。

2016-2018年,房地産行業欣欣向榮,因此房企拿地意願高漲,多地地王頻現,土地溢價率高企。但後來全國多個一(yī)二線城市因城施策,相繼出台“限價令”。在調控之下(xià),集中(zhōng)進入結轉周期的項目盈利受損,而且材料、人工(gōng)、财務等成本亦水漲船高,房企毛利率進一(yī)步被侵蝕。

而在廣州房協專家鄧浩志(zhì)看來,地産行業利潤率持續走低,實際上是房企快速擴張的代價,也是房企“内卷”的一(yī)個必然結果。

“10年前預期利潤6%就有房企願意做,現在預期3%,甚至1%的項目也會有房企願意做。如果某個企業守着6%的利潤預期,很可能地塊就會被一(yī)些預期利潤更低的房企願意以更高的價格搶走了,于是設定6%利潤預期的企業可能就會長期拿不到項目。”鄧浩志(zhì)說。

項目虧損爲何還大(dà)舉拿地?

房地産行業從“黃金時代”褪色進入“白(bái)銀時代”,利潤水平走低倒逼房企紛紛向管理要紅利,要效益。但是,爲何土地紅利不再,高地價甚至帶來虧損的情況下(xià),房企“搶地潮”依然不斷?

一(yī)位粵系房企人士直言,不同房企有不同的發展邏輯,有些房企出于規模、銷售目标等需求,而有些房企爲了“活下(xià)去(qù)”,所以哪怕虧損也隻能硬着頭皮拿地。“有些項目可能不是賺錢項目,而是戰略項目,比如要實現銷售目标,争取排名上升便于融資(zī),又(yòu)或者項目能夠滾動的資(zī)金特别多。”

據了解,相較于産業勾地、城市更新等方式,房企在招拍挂市場拿地雖然成本較高,但一(yī)大(dà)優勢在于能夠快速推進項目入市,形成銷售業績。

“像佳兆業最近在深圳寶安拿的地塊,當天拿地當天就開(kāi)工(gōng)了,預計最快年底就可以預售。像佳兆業這樣有規模目标和增長需求的房企,很容易理解他們微利也要拿地的行爲。”前述房企人士表示。

爲了保證核心城市市占率或者要布局新的城市,也是房企在熱點城市願意以更低的利潤甚至少量虧損奪地的原因之一(yī)。

比如濱江集團,公司營收和銷售額均依賴于“業務大(dà)本營”杭州地區。數據顯示,近3年來,杭州地區實現的營收占公司地産業務總營收的比重分(fēn)别爲91.50%、59.34%和38.23%。2020年,僅杭州地區的銷售額就占了公司銷售額的62.88%。

此外(wài),一(yī)二線熱點城市需求表現相對堅挺,去(qù)化更有保障,相較于實現利潤,更多承擔補充現金流的作用。克而瑞觀點認爲,在“三條紅線”、“貸款集中(zhōng)度”等政策調控下(xià),房企資(zī)金面整體(tǐ)收緊,銷售回款成爲房企最重要的資(zī)金來源渠道。而一(yī)二線城市的投資(zī)門檻以及拿地成本雖然較高,但由于需求預期向好,房企更看重市場帶動現金回流。

多元化拿地 能否平滑利潤率?

值得注意的是,爲了控制成本、平滑利潤率,不少房企都在減少對公開(kāi)市場招拍挂的依賴,同時提高多元化拿地的能力。從目前來看,收并購、城市更新、産業勾地是最爲常見的多元化拿地方式。

哪怕是國資(zī)央企背景的開(kāi)發商(shāng)也在積極行動。比如2020年初,中(zhōng)海地産通過官方公衆号發布了一(yī)個尋地合作計劃,圍繞股權收購、資(zī)産轉讓、國企混改、城市更新、聯合開(kāi)發等業務範疇向業界尋求合作;越秀地産在引入廣州地鐵集團成爲第二大(dà)股東後,也開(kāi)始涉足“軌交+物(wù)業”和“住宅+配建”的拿地模式。

越秀地産董事會主席林昭遠曾指出“住宅+配建”模式的好處在于獲取土地的特定性,“因爲前期對土地定位、策劃上都有一(yī)定運作,開(kāi)工(gōng)效率會得到有效提升。與此同時,部分(fēn)配建額度可以直接抵減土地成本,令土地資(zī)金支出能夠大(dà)幅度減少。”

尤其是城市更新,由于成本低、利潤高,已經成爲很多企業業績增長的新引擎。“有些房企靠一(yī)個優質的舊改項目就可以養活一(yī)整個企業。”一(yī)位負責舊改業務的房企人士則指出,舊改項目一(yī)般來說利潤率水平約爲14%-18%,有些項目如果期間有溢價轉手,那出讓項目的房企利潤則會更加可觀。

前述房企人士坦言,控制成本的手段之一(yī),還可以通過快周轉壓縮融資(zī)成本,提高資(zī)金效率。“高周轉的話(huà)從拿地到銷售也就6-7個月,房企可以通過快速開(kāi)發快速銷售,降低借款周期。一(yī)筆錢如果可以滾多一(yī)點,資(zī)本效率高也是不錯的。”

“盡管很多大(dà)城市項目在拿地時利潤預期隻有1-2%,但事實上很多樓盤最終還是賺了不少錢。”鄧浩志(zhì)還提到,部分(fēn)房企還會通過項目轉讓的方式,最終實現投資(zī)收益提升公司利潤。

鄧浩志(zhì)表示,房企最終賺的錢,其實并不是開(kāi)發的辛苦錢,而是地價上漲所帶來的土地溢價收益。“比方廣州前幾年的幾個‘地王’項目,地價達到4-5萬元/平,按當年的市場行情,開(kāi)發肯定是虧的。但最近一(yī)年樓市急劇升溫,項目均價由6-7萬攀升到10萬左右,利潤一(yī)下(xià)子就出來了。”