欄目導航 Navigation

本文爲天天說錢團隊原創作品

在衆多投資(zī)者盼望A股沖破3000點,樓市迎來小(xiǎo)陽春時,影響股市與樓市一(yī)強烈信号,已從大(dà)洋彼岸的美國傳來。

01

按照美聯儲制定的議息時間,3月中(zhōng)下(xià)旬将是美聯儲的議息時間。就在美國時間進入3月的最後一(yī)天,鮑威爾說了句意味深長的話(huà)。

昨天,美聯儲主席鮑威爾在紐約公民預算委員(yuán)會上表示:

美國通脹上行壓力的迹象已經顯得有所緩和,這給工(gōng)資(zī)的增長提供了更大(dà)的空間,并呼籲提高商(shāng)業部門勞動生(shēng)産率及勞動參與率。

加息的目的之一(yī)就是爲抗通脹,既然通脹壓力不大(dà),那麽意味着3月美聯儲很有可能會維持原利率,不會加息。

這有點出乎許多人的預料。

雖然大(dà)多數人都知(zhī)道,在特朗普威逼之下(xià),美聯儲2019年貨币政策會逐漸走向寬松,但大(dà)多數的猜測是,3月份會繼續加息,6月、9月與12月的三次保持利率不變。

鮑威爾昨晚的發言,已經被市場理解爲3月不加息的理由。

進入2019年,美聯儲就轉變了政治立場,确暫停進一(yī)步加息,并表示縮表也具有“靈活性”,可以依據經濟和金融市場做出調整。

前幾天,在美國國會聽(tīng)證會上,鮑威爾再一(yī)次明确,對外(wài)來加息會保持耐心,今年縮表也将停止。

加息與縮表是美聯儲最喜歡用的兩個貨币工(gōng)具,停止加息與縮表,表明美聯儲不再收緊市場上的美元,這對于資(zī)本市場而言,無疑是個利好。

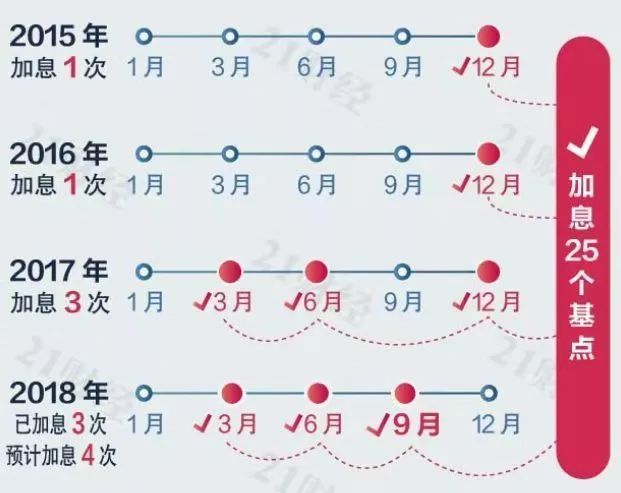

但問題是,從2015年以來,美國就進入了貨币收緊通道,去(qù)年更是連續四次加息,高盛去(qù)年8月還預測2019年美聯儲仍會有四次加息。

美聯儲爲何突然發生(shēng)180度大(dà)轉變?

02

關鍵原因在于特朗普與美國自身的經濟。

特朗普是商(shāng)人出身,商(shāng)人都喜歡低利率,但自鮑威爾坐上美聯儲頭把交椅以來,加息不止。特朗普不止一(yī)次在公開(kāi)場合發過牢騷,表示很不滿意鮑威爾的做法。

2018年7月19日,特朗普首次批評美聯儲,稱美聯儲正在加息并可能放(fàng)緩經濟增長,對此“我(wǒ)并不感到興奮”。

7月20日,特朗普稱,美國在加息,美元日複一(yī)日越來越強,“剝奪了我(wǒ)們的巨大(dà)競争優勢。”

8月20日,特朗普抱怨說,他原以爲自己提名的鮑威爾會是個支持低利率的美聯儲主席,誰知(zhī)結果卻不是這樣。

8月30日,特朗普表示,“我(wǒ)不确定貨币應該被政客控制”,不後悔任命鮑威爾爲美聯儲主席。

9月10日,特朗普稱,“我(wǒ)認爲美聯儲已經瘋了”,美聯儲加息“太荒謬了”。

9月26日,美聯儲加息25個基點。特朗普表示“對此不滿意。”

10月16日,特朗普稱美聯儲是他“最大(dà)的威脅”。

10月23日,特朗普表示,“或許”後悔任命鮑威爾爲美聯儲主席。

11月,特朗普在接受《華盛頓郵報》采訪時,再次批評美聯儲,并表示對任命鮑威爾爲美聯儲主席“一(yī)點都不滿意”。

美聯儲持續加息讓特朗普很是郁悶,要知(zhī)道,作爲總統,首先得把國民經濟與就業率搞好,才能赢得民衆支持。

2018年特朗普忙着世界各地退群與挑起貿易摩擦,威逼日本、歐盟與中(zhōng)國,大(dà)肆渲染他的美國優先政策,要扭轉美國與多數地區的貿易逆差。

但一(yī)切都被加息給毀了,美聯儲加息導緻美元持續上漲,阻擋了美國的出口。

美國商(shāng)務部數據顯示,美國12月商(shāng)品貿易逆差大(dà)幅攀升12.8%至795億美元,創下(xià)曆史新高,遠超預期739億美元。

福無雙至,禍不單行,去(qù)年中(zhōng)期選舉,特朗普所在的共和黨又(yòu)丢了衆議院的席位。

要知(zhī)道,當年威爾遜(一(yī)戰時期美國總統)就是因爲丢了參議院,導緻他在構建世界新秩序的巴黎和會上提出的“十四點計劃”流産。

美國是兩院制,丢了衆議院的特朗普,後續諸多政策難以推動,而且極有可能在下(xià)一(yī)次選舉中(zhōng)失去(qù)連任的機會。

爲挽狂瀾于既倒,中(zhōng)國農曆除夕夜,特朗普在白(bái)宮擺下(xià)了“龍門宴”,邀請鮑威爾吃年夜飯,對外(wài)放(fàng)風說是讨論美國的經濟與貨币政策。

但此次之後,美聯儲對于加息的态度就急速轉變,一(yī)再釋放(fàng)不會加息、停止縮表的信号。

03

美聯儲是世界貨币政策的風向标,在鮑威爾态度轉變之後,一(yī)批新興國家迫不及待,走向貨币寬松。受大(dà)罷工(gōng)影響的印度率全球之先,開(kāi)啓了降息模式。

可以說在全球經濟低迷背景下(xià),美聯儲态度轉變,對美國自身和新興國家,都是利好。

對美國自己,停止加息與縮表,有利于美國經濟,美國的公司,樓市與股市發展。也有利于美國的出口,在與其他國家簽訂新貿易協定的背景下(xià),将快速縮小(xiǎo)美國貿易逆差。

而對新興國家的經濟也是一(yī)劑強心針。對中(zhōng)國的股市與樓市,都是好消息。

美聯儲停止加息、縮表,美元回流速度回歸正常,給了包括中(zhōng)國在内的許多國家行貨币寬松政策甚至降息的空間。

這對于正在攻堅3000點的中(zhōng)國股市,是個大(dà)利好。

對于中(zhōng)國的樓市,也是利好,尤其是中(zhōng)國香港的樓市。由于港元實行的是與美元挂鈎的聯系彙率制,美國停止加息縮表,直接利好香港樓市。

香港去(qù)年跟随美國多次加息,導緻香港成交量萎靡,房價也下(xià)跌了不少。如今美聯儲政策轉向,香港樓市也将探底回升。

對于中(zhōng)國内地,由于熱點城市并未放(fàng)開(kāi)限購限售政策,流動性依然被限制,對于樓市的利好要大(dà)打折扣。

最後給大(dà)家推薦一(yī)個高質量的财經号,财經觀潮。樓市、股市、财經、科技,你想要的都有。

本文首發于微信公衆号:天天說錢。文章内容屬作者個人觀點,不代表和訊網立場。投資(zī)者據此操作,風險請自擔。